ポートフォリオ|たった3ステップで、ベストな資産配分を作る方法

投資の資産配分(ポートフォリオ)を簡単に決める方法はないの?

こんな疑問に答えます。

投資を始めると、「できるだけリターンを上げたい!でもリスクが怖い!」なんて思いますよね。

リスクの取り過ぎは確かに危険。しかし、リスクが低すぎても、投資のパワーが出せません。

ですから投資では、リスクとリターンを「ちょうど良いバランスにする」ことが極めて重要です。

そこで本記事では、

自分に合った最適な資産バランス(=ポートフォリオ)が組める方法を、3STEPで解説します。

この手順通りにやれば、

ムダのない最適なポートフォリオを組むことができるようになります。

STEP1 ポートフォリオ・暴落率について知る

まず始めに、ポートフォリオと暴落率の基本を押さえましょう。

ポートフォリオとは?

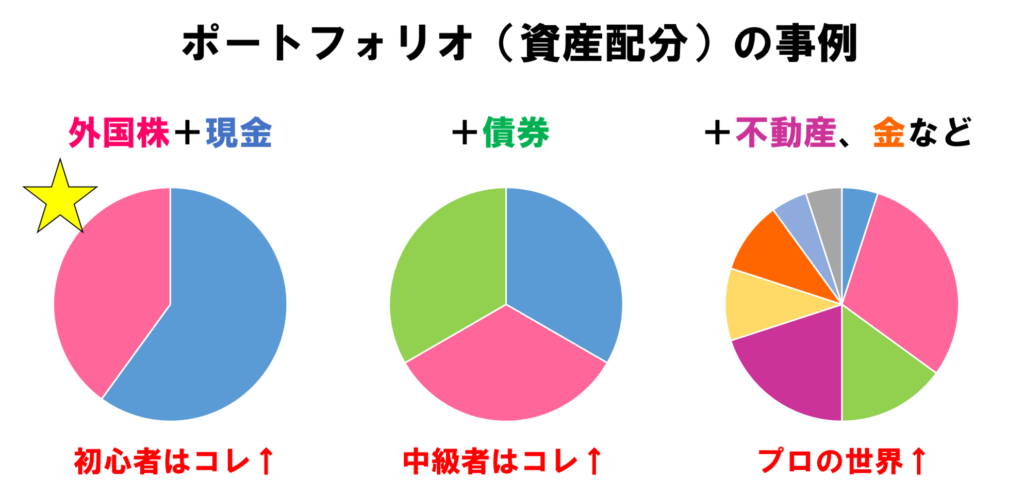

ポートフォリオとは、金融資産の組み合わせのことです。

リスク高めの「株・不動産」や、リスク低めの「現金・債券・金」などを組み合わせて、自分にとって理想の資産バランスを整えます。

投資初心者の場合は、「現金+外国株」の組み合わせがおススメ。

パワーのある外国株と、安全な現金が組み合わさった、シンプルかつ優秀なポートフォリオです。

ただし、運用額が500万円を超えるような場合や、高齢で投資の終盤にさしかかっている場合は、もう少し細かいポートフォリオも良いでしょう。

具体的には、外国株より安全な「日本株」や「外国債券」、より安全性の高い「日本債券」を組み込むことが一般的です。「金」や「不動産」を組み込むこともありますね。

しかし、最初はシンプルなポートフォリオを組みましょう。

世の中にはいくらでも複雑なポートフォリオが存在しますが、これは運用額の多い資産家や、投資を専門とするプロ向けの方法です。

運用額が少ない一般人の場合、複雑な運用法をマネするメリットがありません。

投資はシンプルが一番。

まずは簡単な運用をしましょうね。

最大暴落率とは?

さて、ポートフォリオを組んだら、資産全体の「最大暴落率」を計算しましょう。

最大暴落率とは、暴落が起きた時の最大ダメージ額のことです。

リスクや暴落率が分からないという人は、先にこちらの記事も見ておきましょう↓

各資産のリターン・リスク・最大暴落率

新興国株 リターン7.9% リスク23% 最大暴落率-61%

全世界株 リターン7.9% リスク19% 最大暴落率-49%

日本株 リターン4.9% リスク17% 最大暴落率-46%

全世界債券 リターン4.9% リスク10% 最大暴落率-25%

日本債券 リターン1.5% リスク1.9% 最大暴落率-4%

日本国債 リターン0.8% リスク0.2% 最大暴落率~0%

日本円 リターン-0.3% リスク0% 最大暴落率~0%

2021年8月筆者調査

ここでは仮に、「現金50%+全世界株50%」のポートフォリオで計算してみましょう。

資産全体の最大暴落率は、

(0%×50%)+(-53%×50%)=-26.5%

このように計算できます。

もし総資産が1,000万円なら、

暴落が起きた時の最大ダメージは、1,000万円×26.5%で、「265万円」ですね。

これで、最大ダメージ(損失額)の計算は完了です。

ポートフォリオと最大暴落率は、セットで考えましょうね。

STEP2 最大許容額を決める

2つ目のステップは、「最大許容額」を決めることです。

最大許容額とは、「暴落が起きても耐えられる最大ダメージ(損失額)」を示しています。

「100万円なら耐えられる!」という人と、

「1,000万円なら耐えられる!」という人では、投資リスクの負い方が全く違いますからね。

最大許容額を決めることで、自分に合った最適なポートフォリオを組むことができるのです。

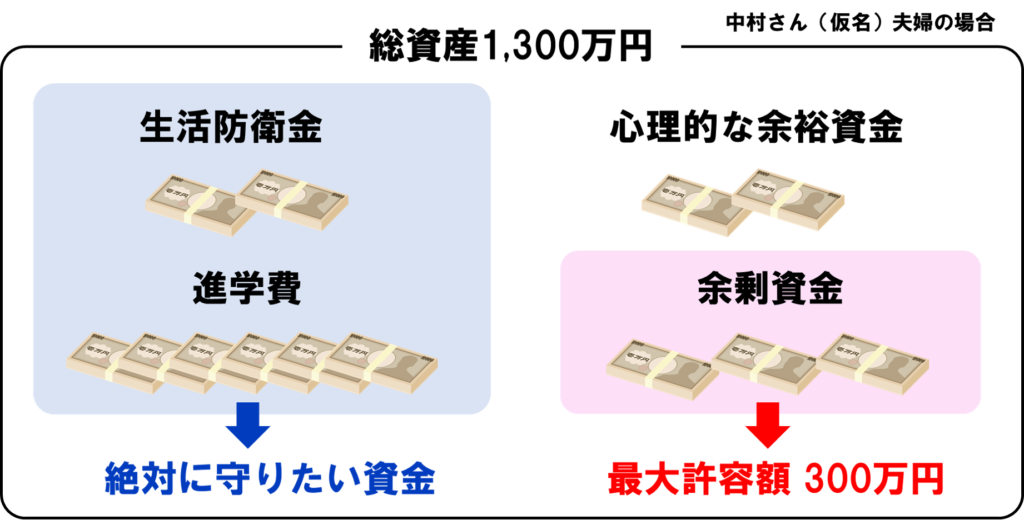

ここでは仮に、中村さん(仮名)夫婦のケースを考えてみましょう。

中村さん夫婦は、45歳の健康な共働き夫婦で、資産が1,300万円。

マイホームを購入済みで、1人娘が5年後に大学進学します。

中村さん夫婦の場合、どれだけのダメージに耐えることができるでしょうか?

まず、必ず必要になるのが「生活防衛金」です。生活防衛金とは、いざという時に必要な最低限の資金のこと。ここでは200万円あればOKとします。

次に準備したいのが、娘の大学進学費用。ここでは、600万円必要としましょう。

生活防衛金200万円+進学費600万円、合計800万円が、中村さん夫婦が絶対にキープしておきたい金額です。

仮に大暴落が起きたとしても、この800万円は必ず守られるような運用戦略を決めてください。

そう考えると、中村さん夫婦の場合は、総資産1,300万円から800万円を除いた、

「500万円」が最大許容額となります。

もちろん、実際に500万円のダメージはかなりの痛手です。

精神的にもつらいでしょうから、少なめに見積もって、「300万円」にしたとしましょう。

中村さん夫婦の最大許容額 = 300万円

これで、最大許容額の見積もりはOKです。

どうでしょうか?

このように最大許容額を決めておけば、自分が取れるリスクの限界値が分かります。

リスクが分かるから、ムダのないポートフォリオを組むことができるのです。

逆に言えば、リスク・最大許容額が分からなければ、ムダのないポートフォリオを組むことは絶対にできません。

以上で、ポートフォリオを組む下地が整いました。

STEP3 自分に合った最適ポートフォリオを組む

最後に、自分に合った最適ポートフォリオを組みましょう。

この時のコツは、最大許容額から逆算することです。

自分が負えるリスクの限界値が分かっているので、ムダのないポートフォリオを組むことが可能です。

例えば、資産1,300万円、「最大許容額300万円」の中村さん夫婦の場合、

全世界株(外国株)でいくらの運用が可能でしょうか?

全世界株の最大暴落率は-53%なので、

逆算すると、300万円÷0.53=566万円という計算になり、566万円までの運用が可能だと分かります。

中村さん夫婦の最適ポートフォリオ = 『現金734万円+全世界株566万円』

これで、事前に決めたリスクぎりぎりの運用ができます。

なお、「債券」を組み込む場合は、以下の2~4のようなポートフォリオもOKです。

総資産1,300万円、最大許容額300万円のポートフォリオ例

- 現金734万円+全世界株566万円

- 現金100万円+全世界債券1,200万円

- 現金600万円+全世界債券250万円+全世界株450万円

- 現金100万円+日本債券700万円+全世界株500万円

1~4のどのケースでも、最大ダメージは「300万円」になる配分である。

このように、債券を組み込む戦略も有効です。

しかしご覧の通り、債券を組み込むと、トータルの運用額が多くなります。

現金を多めに確保したい方や、運用額に制限のある「つみたてNISA」や「iDeCo」で運用する場合には、債券はイマイチ扱いにくいことも分かります。

繰り返しになりますが、初心者は「現金+外国株」のシンプル運用がオススメです。

債券を組み込むのは、運用額が大きくなってきた段階で考えれば十分でしょう。

話がそれましたが、とにかくポイントは、

「最大許容額から逆算してポートフォリオを組むこと!」

こうすれば、ムダのないポートフォリオを組むことができますよ。

まとめ

本記事では、最適なポートフォリオ(資産配分)を作る方法をお伝えしました。

最適なポートフォリオを作る方法

- STEP1 ポートフォリオ・暴落率を理解する

- 投資初心者は、「現金+外国株」のシンプルなポートフォリオがオススメ!

- 運用額が大きくなったら、「債券」などを組み込んでも良い。

- STEP2 暴落率から、自分が耐えられる最大ダメージ「=最大許容額」を決める

- STEP3 最大許容額から逆算することで、自分に合ったムダのない最適ポートフォリオが組める

自分に合った最適ポートフォリオが組めるようになると、

リスクを考慮しつつ、ムダのない効率的な運用が可能になります!

極めて重要な内容なので、必ず取り組んでくださいね!

ここまでお読みいただき、ありがとうございました。