子供に教えたい「お金の教育」ベスト7【③新社会人編】

社会人になってからやるべきお金の勉強ってなんだろう?

なんて疑問に答えます。

本記事では、新社会人に必要な「お金の教育」ベスト7を紹介します!

こちらの記事の続きです。

本記事では、新社会人に必要な「お金の教育」ベスト7を解説します。

この記事を書いている私は、若者に「お金の勉強」を教える専門家です。

- お金がない貧乏学生だったため、「お金の管理」を徹底した

- ムダな保険で100万円を失ってから、「お金の守り方」をマスターした

- 「貯金+こつこつ投資」で、30歳で資産1000万円を達成!

- 子育て中で、子どものお金教育を実践中!

「正しいお金の知識を広めたい」という想いで記事を書いてます。

こんな私が、解説していきます。

第7位、税金の仕組みを理解する

第7位は「税金の仕組みを理解する」ことです。

税金の勉強って大事なのに、順位は低めなんですね?

そう、税金の勉強はとっても大事!日々の生活とは、切っても切れないですからね。

ただ、「税金の仕組みは税理士でも理解できないほど複雑」と言います。一般人が細かい部分まで勉強するのはなかなか難しいものです。

また、税金の仕組みを勉強しても、会社員の立場では節税がほとんどできません。勉強しても効果が薄い分野と言えます。

税金の勉強は常に必要と言うよりも、「ここぞというタイミング」で必要になります。分かりやすいのが、「確定申告」や「節税」を考える時でしょう。

税金の勉強をするべきタイミングはこんな感じ。

税金の勉強をするべきタイミング

- 自分で確定申告をする時(住宅ローン控除や、医療費控除を受ける時など)

- 節税効果を受けたい時(ふるさと納税・生命保険料控除など)

- 大きなお金の動きが発生する時(①家の購入、②贈与、③相続など)

- 自分で事業を始める時(事業主になる人は、超勉強しないとダメ!)

- 投資で節税したい時(①iDeCoや②NISAを利用する時など)

※ここにあげたものは一例です

このように、「ここぞという時に税金の知識が必要」と理解しておきましょう。

FP(ファイナンシャルプランニング技能士)3級を受けると、こうした税金の仕組みがある程度理解できます。

税金について興味がある人は、まずFP3級を受けてみることをオススメしますよ。

第6位、社会保険と民間保険を理解する

第6位は、「社会保険と民間保険を理解する」ことです。

日本人は、保険に入り過ぎと言いますよね。

これはやはり勉強不足が原因。

ほとんどの人が公的な社会保険を理解せずに、怖がってムダな民間保険に加入し、お金をドブに捨てています。

平均的な家庭では、1世帯当たり月3~4万円を保険に払っているといいます。人生全体で見ると2000万円の買い物。

このうち半分は保険会社のもうけですから、

日本人は平均すると約1000万円もムダな保険にお金を払っているんです!これはでかい!

しかも恐ろしいことに、自分が加入している保険の中身やその金額について、ほとんどの人が把握できていません。

ちょっと勉強すればこの1000万円のソンを防げるのに、なぜか勉強しないんですね。これはもったいない。。。

さて、みなさんは5つの社会保険と3つの民間保険を理解しているでしょうか?

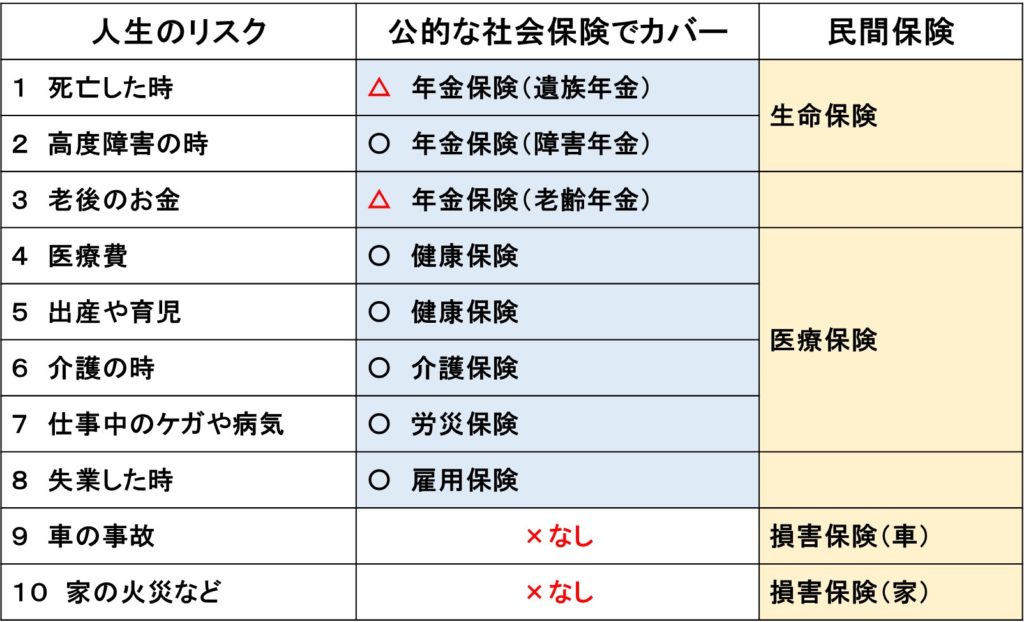

整理するとこんな感じ。 ※超基本ですから絶対覚えましょう!

「5つの社会保険」と「3つの民間保険」

社会保険(=国や自治体の公的な保障)

- 年金保険(遺族年金+障害年金+老齢年金)

- 健康保険

- 介護保険

- 労災保険

- 雇用保険

民間保険(お金を払って任意で加入する保障)

- 生命保険

- 医療保険

- 損害保険

会社員の場合、「社会保険料」という名目で給料からお金が天引きされていますよね?

あれは、あなたが社会保険料を支払っている証拠。

ちなみに、あなたは自分がいくら払っているか理解していますか?

普通の会社員ならだいたい給料の15%くらい。つまり、年収400万円の人なら年間60万円も支払っている計算です。

50年間払い続けたとしたら、人生で3000万円。

日本人は社会保険料を3000万円も払うのに、心配性でさらに2000万円の民間保険に加入しています。人生で得るお金のうち、実に5000万円を保険に使ってるんです。

これ、ちょっと払い過ぎじゃないですか?

ですから、

まずは社会保険でカバーできる範囲を理解して、それでも足りないところだけを民間の保険で加入するようにしましょう。

人生の様々なリスクに対して、どのような保障があるかを図にするとこんな感じです。

これを見ると、医療や出産の時には「健康保険」という公的な保障があります。実はこの健康保険、世界最強の保険と言われています。

ですから、よく言う「ガン保険」などの「民間の医療保険」は全て不要です。あれはお金をドブに捨てているのと同じ。

保険会社は不安をあおるのが上手なので、十分に気を付けましょう。

一方で、車の保険や家の火災保険は絶対に必要です。なぜなら、いわゆる「損害に対する保険」については、公的な社会保障制度がないからです。

「車で人を死亡させてしまった」「家の火災で人や建物を燃やしてしまった」となると、損害賠償額は数千万~数億円レベルです。こうしたリスクに正しく備えるのが民間保険の役割です。

また、小さい子どもがいる場合に限り、一家の大黒柱が死亡保障に入るのはOKです。

例えば夫が死亡した場合、公的な「遺族年金」で残された妻や子どもにお金が支給されます。しかし、その金額は月10万円程度と少なめ。「この金額では足りない」という人だけ、最低限の保障に入るようにしましょう。

どうでしょうか?社会保険と民間保険について知ると、ムダなお金を使わずにすみます。ちゃんと勉強できる人は、人生全体で1000万円くらいのムダがなくなりますので、ぜひしっかりと勉強しましょう。

最後にもう1つ。

扶養家族(主婦や子ども)がいる場合、年収が130万円を超えると、社会保険上の扶養から外れてしまいます。

※数字はよく変わるので注意!

社会保険上の扶養から外れると、これまでに説明した社会保険のお金を自分で支払う義務が発生します。これはかなりでかい出費。

「扶養に入っている」という人だけ、ここはしっかりと注意しておきましょう。

第5位、お金の正しい使い方を知る【資産と負債】

第5位は「お金の正しい使い方を知る」ことです。

浪費と投資、価格と価値の違いについては、前々回の記事(子供に教えたい「お金の教育」ベスト7【①幼少期~小学生編】)、

自己投資が大事と言う話は、前回の記事(子供に教えたい「お金の教育」ベスト7【②中学・高校・大学生編】)解説しているので、まだ見ていない人はご覧ください。

今回は、賢く使う方法として、資産と負債の違いについて解説します。

資産・・・お金を生み出すもの(株・不動産収入・印税など)

負債・・・お金を奪うもの(家のローン、カードローン、車など)

例えば、株は自分にお金をもたらしますが、車は金食い虫です。税金・駐車場代・ガソリン代・保険代・車検代・修理代などで、毎年何十万円ものお金を失います。

だから、「株は資産」「車は負債」です。

お金持ちは資産を買い、貧乏人は負債を買うと言います。お金持ちと貧乏人では、お金の使い方が決定的に違うのです。

例えば、AさんとBさんの手元に、それぞれ500万円のお金があったとします。

Aさんは車が欲しかったので、350万円の新車を購入。5年間で150万の維持費がかかったので、5年後に残ったお金は0円です。

一方でBさんは、「車は負債だ」と考え、車ではなく公共交通機関で移動しています。そして、500万円で株を買い、5年後に700万円まで増やしました。

5年後、どうしても車が必要になりましたが、「車はぜいたく品だ」考えたBさんは、50万円の中古車を購入。結果として、残ったお金は650万円です。

どうでしょうか?考え方をちょっと変えるだけで、650万円も差がつくのです。

実は、お金持ちはたくさん稼いでいる人ばかりではなく、正しいお金の使い方ができる人が多いんです。

一方で、貧乏人ほどお金のコントロールが下手で、必要以上のお金を使ってしまうんですね。

このように、お金の賢い使い方をマスターしておくと、どんどんお金が貯まる人になれます。

第4位、投資で増やす

第4位は「投資で増やす」ことです。

前回の記事(子供に教えたい「お金の教育」ベスト7【②中学・高校・大学生編】)で解説した通り、投資とギャンブルは別物ですので、ここはしっかりと押さえておきましょう。

まず、何のために投資をするのか?いくら必要なのか?を押さえましょう。

私の考え方を紹介します。

今の若者にとって、人生に必要なお金は1世帯当たり約3億7000万円です。

そして、人生で得られるお金は3億円(世帯平均:労働収入手取り2億4000万円+退職金2000万円+年金4000万円)

となると、人生で足りないお金は7000万円。

このうち2000万円は、ムダな保険や車、電気代などの固定費の節約で十分にカバーできます。

そうすると、「5000万円を投資で増やせればOK」と考えられますね。

※これはあくまで私の考え方ですが、参考にしてみてください。

5000万円を増やすって・・・できるんですか?

答えは「Yes」です。でもちょっと考えてみてください。

私たち一般人が、5000万円という大金を得る投資方法ってなんでしょうか?

世の中には様々な投資方法がありますが、私たち一般人ができる投資はたった一つだけ。

それは、時間を味方にする投資です。

みなさんは、「投資の公式」をご存知ですか?

投資の公式

利益=資金×利回り×時間

利益を生み出すには、①資金をつぎこむか、②利回りの高い投資をするか、③時間をかけるしか方法がないんです。

「①資産」で勝負するのは、国や企業・大富豪の勝負方法です

資金10億円×利回り5%×1年・・・利益5000万円

「②利回り」で勝負するのは、投資家の勝負方法です

資金1000万円×利回り500%×1年・・・利益5000万円

一般人は、「③時間」で勝負するしかないんです

資金1000万円×利回り5%×22年(複利)・・・利益5000万円

逆に言えば、一般人でも、20年~40年くらいの長い時間を味方にすれば、堅実に利益を生み出すことが可能です。

一気に倍にするとかは、私たちには無理です。手を出さないように。

大人しく働きましょう(笑)

オススメは、投資信託(外国株式のインデックスファンド)を長期で保持することです。

これ以上説明するとキリがないのでここまでにしますが、投資の目的を決め、正しい方法で運用することが大切です。

第3位、管理して貯める

第3位は「管理して貯める」ことです。

さきほど投資の話をしましたが、お金の管理ができない人が投資なんてできません。

まずは、自分の家計や資産を管理すること。

そしてしっかりと貯めましょう。

管理の基本は家計簿。

たまに、細かくやり過ぎて続かない人がいますが、大雑把に管理すればいいんですよ。

そして、あまり知られていませんが、年に1回「資産表」をつけてみることです。

自分の現金、預貯金、証券口座などの金融資産、ローンや借金などを全てまとめて、1年に1回、自分が持っている資産を全てチェックしてみましょう。

個人的には家計簿よりも資産表の方が大事だと考えています。

家計簿は記入ミスがあるし、実は奥さんがこっそり高い服を買ってるかもしれませんからね。

資産表を付けるポイントは、安全資産とリスク資産のバランスを年1回考えることです。

例えば、「貯金が2000万円、投資額が0円」だとすれば、2000万円もの大金を銀行に眠らせておくのはもったいないですよね。

こういう状況なら、例えば半分の1000万円を株式投資信託で運用するなどして、リスク資産の割合を高くしましょう。

逆に、「貯金が10万円、外国株などのリスク資産が500万円」のように、リスクが高すぎると感じたら、預貯金などの安全資産の割合を増やすと良いでしょう。

こうしたお金の持ち方のバランスは、1年に1度でいいので管理することが大事ですね。

次に、お金を貯めるコツを紹介します。

実は、貯金には絶対的な法則があるんです。

貯金の法則

× 生活する → 残ったお金を貯金する

◎ 貯金する → 残ったお金で生活する

これはめちゃくちゃ大事。

給料が入って、生活して、「残ったお金で貯金をしよう」というのが、一番の失敗パターン。

ルーズな人は、お金が全く貯まりません。

そうではなく、「まず貯金」して、残ったお金で生活すること。こうすれば確実に貯まります。

順番を変えるだけで、お金の貯まり方が全然違います。

だいたい、収入の1~2割を貯金したところで、生活水準はそんなに変わりません。それよりも、残ったお金でやりくりする方法を考えるべきですね。

第2位、お金の守り方を知る

第2位は「お金の守り方を知る」こと。

第6位の保険でも説明しましたが、ムダな保険に入らないだけで、人生で1000万円くらいの差がつきます。

ここで大切なことは、保険の勧誘に負けないこと。

正しく理解して、お金を取ろうとする人からしっかりとお金を守ることが大切です。

まず、銀行や保険屋には近づかないこと。

この人たちは、あの手この手であなたの財産を奪うことを狙っています。

危ないのが、医者や弁護士などの高給取りや、多額の退職金を手にしたシニアです。

特に、収入が途絶えた高齢者には、「老後のお金の不安」が大きくのしかかります。こうしたシニアは絶好のカモ。保険や金融商品、不動産投資などの怪しい勧誘が次々にやってきます。

知識がない人は、不安をあおられてお金をだまし取られて終わりです。

銀行・保険・証券・不動産などの人たちの中には、平気で人をだましてお金を取ってくる人がいます。十分に注意してください。

私も、20代のころにムダなぼったくり保険に加入して、100万円を失った苦い経験がありますからね・・・。

ここで、詐欺師の法則について紹介します。

詐欺師の法則

詐欺師の割合は、高額商品を扱う業種ほど高くなる

例 「20円のもやし」を「30円で売る」詐欺師はいないが、

「2000万円の家」を「3000万円で売る」詐欺師はいくらでもいる

注意する相手 → 銀行・保険・不動産・証券

スーパーに詐欺師はいませんが、不動産業界は詐欺師だらけです。

大きな買い物をするときほど、注意が必要です。

また、電気代や通信費などの固定費にも敏感になりましょう。

「携帯料金が高すぎる」ことは有名ですよね。格安スマホなどが登場した今、こうした安いサービスに乗り換えるのは当然。

また、電気代なども自分で選んで加入すること。ちゃんと調べれば、月数千円のコスト削減につながることもあります

ポイントは、固定費は絶対にばかにしないこと。

塵も積もれば山となると言いますが、小さな固定費にも敏感になるべきです。

例えば、家族全体のスマホ代や電気代を見直して、月5000円節約できたとしましょう。

すると、1年当たり6万円、20歳~100歳の80年間なら480万円です。

電気代や通信費は、手続きや考えることが面倒な人から容赦なくお金を奪っていきます。

ここはしっかりとしたディフェンスが必要でしょう。

最後に、人生で一番効果の高いお金の守り方が、「車を持たないこと」です。

車を持たないことで、なんと約3700万円ものお金が浮きます。

やはり、「車は負債、ぜいたく品」です。できるなら持たないのがベスト。

どうしても必要な人は、コストを抑える工夫を考えると良いですね。

第1位、正しい情報をキャッチし、お金について学び続ける

第1位は「正しい情報をキャッチし、お金について学び続ける」ことです。

ここまで読んでみていかがでしたか?

「お金について、知らないことばかりだ」と思った人もいるのではないでしょうか?

でも、私たちはお金の教育を受けていないので、これは仕方のないこと。

ですから、自分から進んで学び続けていくことが大事です。

ここまで読んでくださってる方なら、大丈夫だと思います(^^)

お金の勉強をするときに注意するのが、正しい情報をキャッチすること。

これがめっちゃ難しいんです!

お金の勉強を誰からするか?

× 良くない相手

- 「お金=汚い」と考えている大人

- 保険会社や銀行など

- テレビの情報

- ネットの情報(金融機関やアフィリエイトなど)

- 無料の投資セミナー

◎ 良い相手

- お金に対してポジティブに考えている大人

- 中立的な立場の人

- ネットの情報(中立的な立場)

例えば、テレビの情報やCMはかなり最悪です。保険会社や銀行がテレビのスポンサーですから、テレビで流れている情報の99%が金融機関に都合の良い情報。

お金の勉強のためにテレビを見るのはかなり最悪の勉強方法です。

同様に、金融機関が運営しているサイトや、金融商品のセールスをするサイト(アフィリエイトとかステルスマーケティングと言います)は危険です。

無料の投資セミナーも、金融商品を売りつけられるのがほとんどですから、気を付けましょう。

逆に、ネットでもリアルでも、「中立的な立場」にある人ならOK

ただ、しっかりとした知識を持っていて、かつ中立的な立場の人って、なかなか見つけるのが難しいんですよね。

有料のセミナー講座はその点安心。やはりプロですし、セミナー自体が有料の商品ですから、あなたをだます必要がありません。

お金がかかるのがデメリットですが…。

ですから、やっぱり自分で日々勉強しておくことが一番大事なんですよね。

ぜひ学び続けてください。

まとめ

本記事では、新社会人に必要な「お金の教育」ベスト7を紹介しました。

結論

- 第1位、正しい情報をキャッチし、お金について学び続ける

- 第2位、お金の守り方を知る

- 第3位、管理して貯める

- 第4位、投資で増やす

- 第5位、お金の正しい使い方を知る【資産と負債】

- 第6位、社会保険と民間保険を理解する

- 第7位、税金の仕組みを理解する

シリーズモノで3記事を紹介してきましたが、いかがでしたか?

ぜひ「お金の教育」について、アンテナを高めてみてくださいね。