【医療保険編】「保険の売り込みにはウンザリ!」中立FPが教える正しい保険の知識・選び方

医療保険の選び方を、中立の立場から解説します!

人によって賛否が真っ二つに分かれる医療保険。

「医療保険は入るべき?」「それとも入らない方がおトク?」そんな疑問について、完全中立の立場から解説します。

まだこちらの記事↓を読んでいない方は、先に「保険の全体像」をつかんでから読んでくださいね(^^♪

- 1. 医療保険に正解はない

- 2. 医療保険の問題は「知識不足」 4タイプで考える

- 2.1. Aタイプ 知識がなく、経済合理性を重視

- 2.2. Bタイプ 知識があり、経済合理性を重視

- 2.3. Cタイプ 知識があり、安心を重視

- 2.4. Dタイプ 知識がなく、安心を重視

- 3. 医療費はそんなにかからない?

- 4. 高額な自己負担が必要なケース

- 5. 老後の医療費

- 6. 医療保険のよくある5つの勘違い

- 6.1. 勘違い① 医療費が高額になる

- 6.2. 勘違い② 保険に入った方がおトクだ

- 6.3. 勘違い③ 手厚い保障に入っていると思い込んでいる

- 6.4. 勘違い④ 短期入院保険が良い

- 6.5. 勘違い⑤ 老後こそ医療保険が必要だ

- 7. 若いうちに医療保険に入るべきか?

- 7.1. 若いうちに加入するメリット

- 7.2. 若いうちに加入するデメリット

- 7.3. それでも保険加入をオススメしない理由

- 8. まとめ

「必要派」と「不要派」の賛否が真っ二つに分かれるのが医療保険です。

保険を売りたい保険販売員は、「医療保険は必要だ!」と言います。

損するのが嫌いなネット民は、「医療保険は不要だ!」と言います。

どちらの主張が正解でしょうか?

実はこれ、どちらが正解かどうか、単純に白黒が分かれるものではありません。

入るべきかどうかは、あくまでケースバイケース。

では、『あなたにとって』、医療保険は必要でしょうか?

この章で医療保険の理解を深めて、ぜひ自分の答えを出してくださいね。

医療保険に正解はない

医療保険の加入に正解はありません。

必要な人もいれば、不要な人もいるのが医療保険。

ですから、あくまで「自分のケースで判断してください」というのが結論です。

では、医療保険が必要かどうか、どのような基準で判断すればよいのでしょう?

細かいポイントはいろいろありますが、大きな考え方として、

「『経済合理性』を重視するか、『安心』を重視するか」この2択に分かれます。

医療保険に入ると、損するケースがほとんどです。よっぽどの大病や入院でもしない限り、基本は「払い損」になるのが医療保険。

そして、実は医療費が高額になるケースはほとんどなく、一定の貯金があれば、医療保険に入らなくても対応可能です。

ですから、経済合理性を考えれば、「医療保険はできるだけ入らないのが正解」ということになります。

一方で、安心を重視する人は、合理性だけでは物事を考えません。

「保険に入ると損することは分かっているけど、それでも保険に入りたい」と考える人はたくさんいます。

つまり、経済的な合理性より、自分が安心できることが大事。

「安心を買う」なんて言葉がありますが、安心が買えるなら、お金を払う価値があると考えるのです。

こうして両者の考え方を見ると、どちらが正解・不正解というわけではないですよね?医療保険に入るかどうかは、その人の価値観なのです。

私は、「医療保険を見ると、その人の人生観が見えてくる」と考えています。

自分の人生において、経済合理性を重視するのか、それとも安心を重視するのか?この価値観の違いこそが、医療保険選びの判断基準です。

こうした価値観の違いは「保険選び」に限った話ではなく、「投資スタイル」にもはっきり表れますし、「職業選択」や「キャリアチェンジ」などにも影響します。ちょっと危ない橋を渡るのが好きな人もいれば、危険なことは絶対したくない!と考える人もいますよね?

このように、医療保険に加入すべきかどうかは、最終的には自分次第なのです。

医療保険の問題は「知識不足」 4タイプで考える

医療保険の問題点は、「知識不足」です。

最終的に医療保険に入るかどうかは個人の判断ですが、

「間違った知識で医療保険を選ぶ」のは、明らかに問題です。

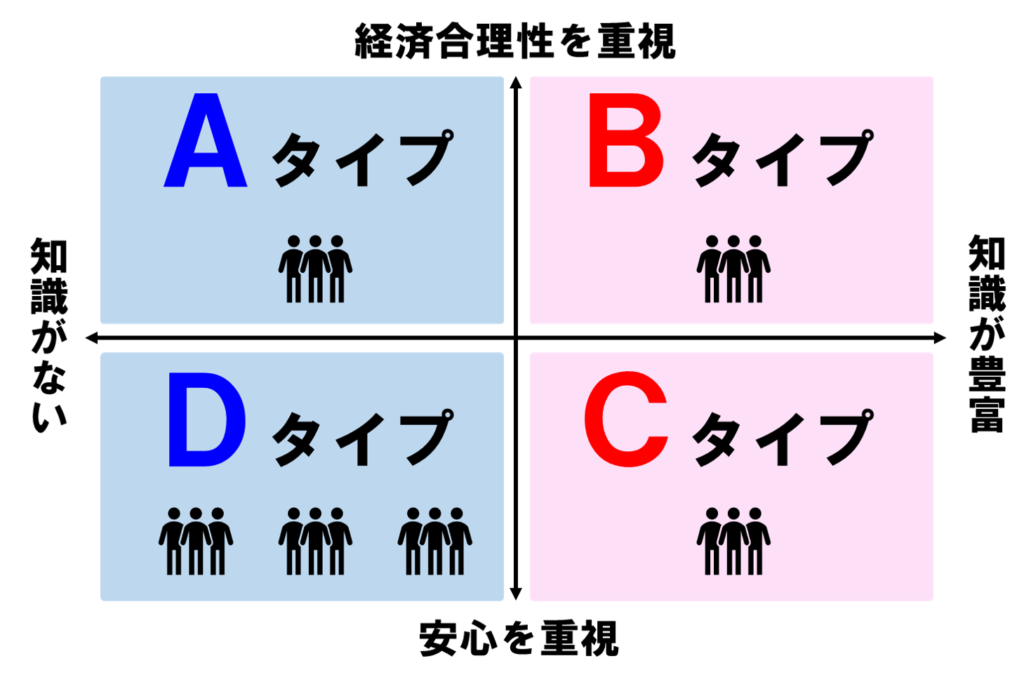

ここでは、日本人を4つのタイプに分けて分類します。

・「Aタイプ」は、知識がなく、経済合理性を重視

・「Bタイプ」は、知識があり、経済合理性を重視

・「Cタイプ」は、知識があり、安心を重視

・「Dタイプ」は、知識がなく、安心を重視

あなたはどのタイプでしょうか?

先に結論を言うと、問題なのは圧倒的多数を占める「Dタイプ」です。

では、1つずつ見ていきましょう。

Aタイプ 知識がなく、経済合理性を重視

Aタイプは、保険の正しい知識はなく、経済合理性を重視するタイプです。

保険や医療費のことは詳しくないけど、「保険に入ると損する」ことは知っています。お金を損することが嫌いで、ムダなことにお金を使いません。投資・資産運用などには積極的で、効率的にお金を増やすことを好みます。

実はこのAタイプ、最近の「投資ブーム」と相まって、若者を中心に非常に数が増えていると私は感じます。

今は、YouTubeやSNSでお金の情報をキャッチできる時代になりました。しかし、ネット上にあふれるのはどうしても刺激的な内容ばかり。保険や医療費といった地味なテーマよりも、「投資でお金が増える!」「医療保険なんて損だ!」といった話が好まれます。

ですから、若者が多いネットの世界では、どうしても「医療保険は悪だ!」という主張が強くなりがちです。

しかし、「医療保険=不要」と決めつけるのは、やや乱暴です。

確かに、経済合理性だけを考えれば、医療保険は入らないのが正解かもしれません。しかし、医療費が高額になったり、若くして長期入院になったりするケースはあります。医療保険に救われる人がいるのは、紛れもない事実なのです。

ですから、ネット上にあふれる「刺激的な意見」を、まるで「正解」のように受け取るのはとても危険です。しっかりと正しい知識を得て、正しい判断ができなければ、いざという時に痛い目を見るでしょう。

ちなみにこのAタイプ。経済合理性を重視しているので、保険販売員のセールストークには騙されません。資産形成も合理的に考えるタイプで、結果的に貯金(=自己保険)を用意できる可能性は高いでしょう。

ですから、高額な自己負担が必要になるレアケースを除けば、保険で困ることはないタイプかもしれません。

Bタイプ 知識があり、経済合理性を重視

Bタイプは、保険の知識が豊富で、経済合理性を重視するタイプです。

全4タイプの中で最もドライで、冷静な判断ができるでしょう。

Bタイプは、医療保険に入るかどうかを、お金(数字)で判断します。

「入院した時のために、保障はいくら必要だ」

「手元に余裕資金が300万円あるから、自分には医療費はいらない」

こういった感じで、「感情」ではなく「数字」で物事を判断します。

医療費の自己負担額、だいたいの入院日数、高額療養費制度や傷病手当金といった、社会保険制度も理解しています。

こうしたデータや制度をしっかりと見据えた上で、「自分には保険は必要ない」と冷静に判断しているのです。

Bタイプの多くは、「貯金があれば医療保険はいらない」と考えます。損することを嫌うタイプですから、やはり医療保険は不要。「安心は高くつく」と考え、医療保険よりも貯金(自己保険)でムダなくリスクに対応しようと考えるのですね。

Cタイプ 知識があり、安心を重視

Cタイプは、保険の知識が豊富で、安心を重視するタイプです。

Bタイプと同じく知識が豊富ですが、最終的にはある程度の保険加入もアリだと考えています。

そもそも保険に対する考え方が異なり、「保険は損して入るもの」という認識を持っています。

医療保険は損するケースがほとんどですが、中には自己負担額が高額になるケースもある。そうした「リスク対策」として、医療保険は必要コストと考えているのです。

心配症な方や、高齢者の中には、「無保険は怖い。損してでも保険に入りたい」と考える人もいるでしょう。無保険でびくびくして生きるくらいなら、必要経費と割り切って保険に入っても良いですよね?

このように、Cタイプは「医療保険は損だ」というデメリットを認めつつ、心理的な安心感も重視した、バランスの良い判断をします。

私の印象ですが、若者やイケイケな投資家にはBタイプが多いのですが、高齢者や中立の立場で活躍するFPには、Cタイプが多い印象です。やはり、高齢になるほど健康に対する不安が大きくなり、心理的な安心感を重視するのでしょう。FPはお客様の心やライフプランと向き合う職業ですから、バランスの取れたCタイプに落ち着く人が多いのでしょうね。

Cタイプの優れた点は、過度の保険には入らないこと。保険は損であることを正しく理解し、納得できる部分だけ、『最低限の保険に入る』のです。最低限の保障をつけたい場合は、共済保険も候補に入れましょう。共済保険は安くて最低限の保障をつけられますから、このCタイプとは相性の良い保険の1つです。

Dタイプ 知識がなく、安心を重視

Dタイプは、知識がなく、安心を重視する、一番危険なタイプです。

「保険なんて良く分からない!」

「医療費が高額になったらどうしよう!」

「みんな入ってるから自分も入らなきゃ!」

こんな感じで、知識がなく、とにかく不安で、どんどん保険に入ってしまうタイプです。保険販売員にとっては、まさに絶好の「カモ」というわけですね。

保険や医療費に対する正しい知識がなく、あれも不安、これも不安。ガンになったらどうしよう。長期入院したらどうしよう。先進医療が必要になるかもしれない・・・こんな感じて、半ば思考停止で保険に入ります。

中には「保険は入るのが当たり前!」と、間違った考えで加入している人もたくさんいます。月々の保険料は数万円。典型的な「保険貧乏」になるケースも多く、資金効率という意味では最悪です。

人間に限らず、生物というのは「分からないものは怖い」と感じるそうです。

保険は難しくてよく分からない。

→分からないから怖い。

→怖いから保険に入って安心したい。

こんな心理になったら最後、保険会社のカモになります。

残念ながら、日本人のほとんどがDタイプです。ただでさえ心配症な国民性なのに、お金の教育を受けていません。保険販売員のセールストークに不安をあおられ、どんどん保険に入ります。日本が「世界一の保険大国」と言われるのは、まさにこうした状況が生み出しているのでしょう。

もしあなたがDタイプに該当すると思うなら、今すぐ医療保険について考え方を改めてください。必要以上に恐れることなく、冷静に医療保険の必要性について学んでみましょう。

「安心は高くつく。」この言葉は覚えておいてください。

医療費はそんなにかからない?

実際には、医療費が高額になるケースはほとんどありません。

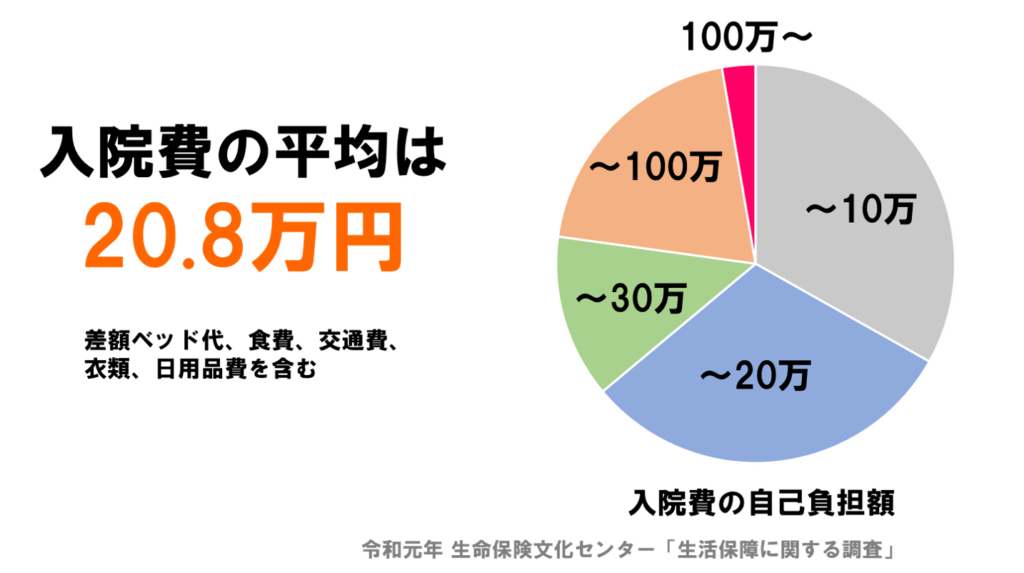

ケガや病気で入院した場合、実際の医療費はどのくらいかかると思いますか?

100万円?それとも300万円?なんて思うかもしれませんが、

実際の医療費自己負担額は、平均で20.8万円です。

(令和元年 生命保険文化センター「生活保障に関する調査」よりhttps://www.jili.or.jp/files/research/chousa/pdf/r1/2019honshi_all.pdf )

自己負担額が100万円を超えるケースはわずか2.7%。

97.3%の人は、100万円未満の自己負担で十分対応できるのです。

しかもこの金額は、純粋な治療費だけではありません。食事代や差額ベッド代、見舞いに来る人の交通費や、衣類・日用品代など、様々なコストも含みます。

ですから、「実際の入院費は20万円くらい。100万円あればほぼ大丈夫」なのです。

必要以上に怖がらずに、まずはこうしたデータを見ておきましょう。

先ほど説明した通り、日本には世界最強クラスの『健康保険制度』があります。

医療費は原則的に「3割負担」のみ。もし医療費が高額になった場合でも、「高額療養費制度」が適用されます。1ヶ月当たりの支払額は最高でも10万円程度ですから、そこまで高額の医療費を恐れる必要はありません。

このように、日本人は手厚い健康保険制度に守られているので、入院しても20万円ちょっとで十分対応できるんです。

自己負担が高額になるケースはほとんどありません。

まずはこの事実にしっかりと目を向けましょう。

高額な自己負担が必要なケース

少ない確率ですが、自己負担金が高額になるケースがあります。それは、長期入院のケース。もう1つは、保険適用外のケースです。

まず、長期入院のケースを考えます。

入院日数は昔と比べてどんどん短くなっており、現在の平均入院日数は15.7日です。入院する人のうち、96.4%は60日以内に退院しており、61日以上入院するケースはわずか3.6%です。この3.6%を多いと見るか少ないと見るかは人それぞれですが、長期入院になるケースも確かにあるということです。

長期入院になった場合、自己負担金がバカにならない金額になります。

データによると、61日以上入院した場合、自己負担金は平均で60.9万円。

1日当たり約1万円の自己負担金が必要です。

確率は極めて少ないのですが、仮に200日、300日の入院となると、200万円、300万円の自己負担になります。結構な負担ですよね。

次に、保険適用外の医療費を見ていきましょう。

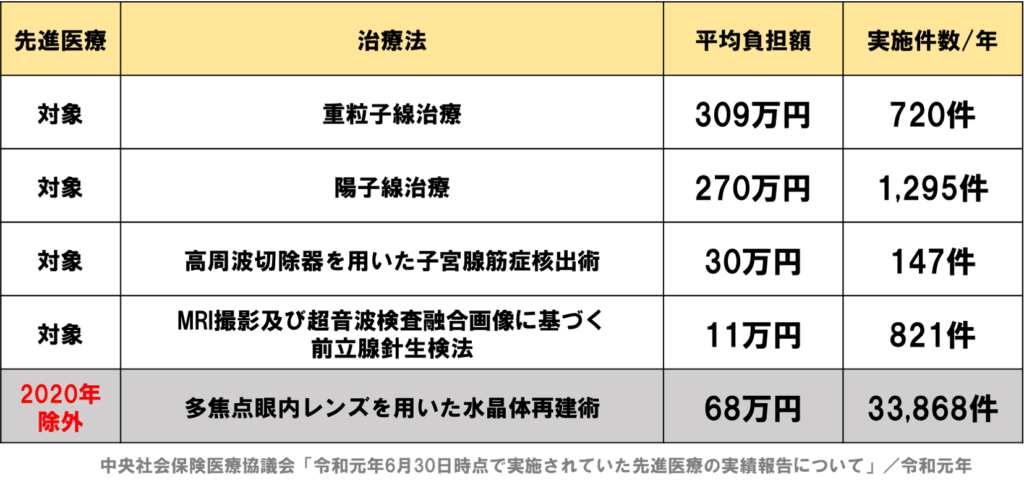

代表例が「先進医療」と呼ばれるもので、公的に認可される1歩手前の医療のことです。

有名なものに、ガンで使われる「陽子線治療」や「重粒子線治療」あり、自己負担金が300万円程度必要です。

(出展:中央社会保険医療協議会「令和元年6月30日時点で実施されていた先進医療の実績報告について」/令和元年)

この数字を見てどう考えるかは人それぞれですが、先進医療の確率は極めて小さいのは間違いありません。しかも、超低確率の先進医療が万が一必要になったとしても、300万円レベルの自己負担で対応可能なのです。

さらに、先進医療といえば「白内障の手術」が目玉でしたが、2020年に先進医療から除外されました。この事例を見ても、先進医療は時代とともに変化していることが分かりますね。

「先進医療」と言う言葉が一人歩きしていますが、確率は極めて小さく、自己負担金のレベル感は300万円です。まずはこの事実を知りましょう。

こうして長期入院や保険適用外のケースを見ると、確かに自己負担金が100万円を超えるケースがあるようです。先進医療のケースを考えると、300万円は必要でしょうか?

数十万円ならまだしも、数百万の自己負担となると、確かに大きな負担になりますね。人によっては、払うことができないでしょう。

ですから、「医療費が高額になったケースに備えて、医療保険に入る」という選択は、理にかなった考え方です。

一方で、数百万円(目安:300万円)の防衛金がある人は、貯金で対応することも可能でしょう。

高額な医療費にどう備えるか?最終的には、個人の価値観だと私は思います。

あなたはどう考えますか?

老後の医療費

もう1つ考えておきたいのが、老後の医療費です。

先ほど、入院費の平均は20万円くらいとお話しましたが、これはあくまで「1回の入院」です。

しかし老後は、1回の入院・通院で症状が完治するケースは少なく、頻繁に入院・通院を繰り返すことになります。

さて、この場合、医療費の自己負担はいくらでしょうか?

定年退職後~死ぬまでにかかる総自己負担額は、300万円程度だと思ってください。

「意外と少ないな」と思うかもしれませんが、その最大の理由はやはり健康保険制度。

老後は、窓口の自己負担割合が1~2割になりますし、高額療養費制度だって活用できます(現役並みの所得者は、自己負担割合3割のまま)。ですから、実際にかかる老後の医療費は、だいたいこのくらいですむのです。

ただし注意点としてお伝えしたいのが、「健康保険制度の改悪」です。

少子高齢化で社会保障費が苦しくなっているので、現在の健康保険制度の質は下がると予想されます。

そうなると、自己負担が増えますから、300万円では済まないかもしれません。そう考えると、少し上乗せして、400万円、あるいは500万円くらいあれば十分でしょうか?

いずれにせよ、普段の生活費とは別に、医療費は一定額を確保しておきたいものですね。

医療保険のよくある5つの勘違い

続いて、医療保険のよくある5つの勘違いを紹介します。

勘違い① 医療費が高額になる

世の中には、「医療費がとんでもなく高額になる!」と勘違いしている人がけっこういます。

しかし、実際の入院費は20万円くらい、高額になる激レアケースでも、数百万円が限界です。

この勘違いの原因は、「高額療養費制度」を知らないのが大きな原因です。何度もお伝えしている通り、健康保険制度はお金の勉強でトップクラスに重要。高額療養費を知っているかどうかで、医療費に対する考え方が全く違います。

もしあなたの周りにこのような勘違いをしている人がいたら、そっと教えてあげてくださいね。

勘違い② 保険に入った方がおトクだ

「保険に入った方がおトクだ」と思っているがいますが、これは完全に間違いです。

ひと昔前なら金利が高く、保険を貯金代わりにしている人もたくさんいました。しかし、これはあくまで昔の話。歴史的な低金利と言われる現代では、そうした「お宝保険」はもうありません。

保険とは、基本的には「入れば入るほど損をする」もの。

私たちが払っている保険料の大部分は手数料として引かれていますので、加入者に返ってくるお金は一部でにすぎません。

ですから、損得感情で保険を判断するのではなく、保険は「リスクに備える必要経費」と割り切って入るのが正解です。

「保険に入った方がおトクかな?」そんな疑問は迷わず捨ててくださいね。

勘違い③ 手厚い保障に入っていると思い込んでいる

「医療保険に入ったからもう安心だ!」なんて思い込んでいる人が結構いますが、実はここが落とし穴。

医療保険って結構しょぼいんです。

例えば、60日型の入院保障で、1日の給付額が5,000円の保険商品なら、最高で受け取れる金額はいくらですか?

60日×5,000円で、最高で30万円しか支給されません。

・・・たった30万円ですよ?

生命保険の死亡保証金は数千万円ですし、火災保険や自動車保険なら、数千万~数億円が保障されます。こうして比較すると、30万円しか受け取れない医療保険は、かなり「小さな保険」ということが分かります。

もし、自己負担が数百万円になる治療費が必要になった場合、30万円の保障では全然足りませんよね?

にもかかわらず、「医療保険に入った=安心だ」と、勘違いしているケースがかなり多いのです。

医療保険に加入する人は、「万が一の保障をつけたい」と思って加入しているのでしょう。しかし、加入した保険が「万が一の保障にもなっていない保険」だとしたら、一体何のための保険でしょうか?

この勘違いをしているケースはかなり多いので、十分に注意が必要です。

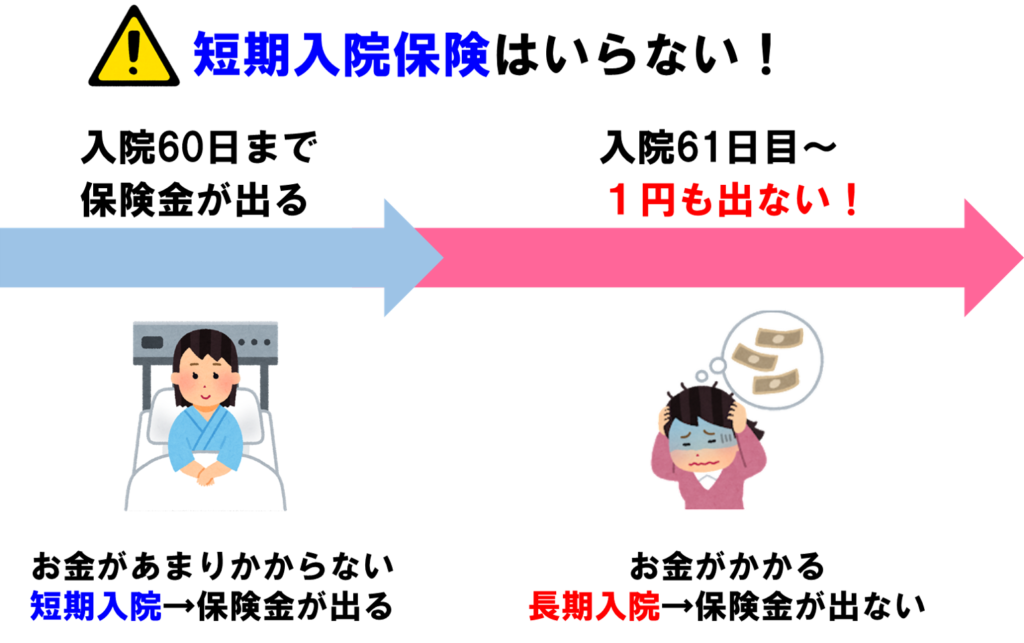

勘違い④ 短期入院保険が良い

最近人気になっている「短期入院」の保険ですが、本当に必要ない保険です!今すぐ解約しましょう。

なぜ短期入院の保険が不要なのでしょうか?ここで、1つ問題を出します。

あなたは、A・Bのどちらの保険に入りたいですか?

A:入院1~60日目まで保障される医療保険

B:入院61日目以降から保障される医療保険

私のセミナーに参加された多くの人が、「A」と答えました。

Aを選んだ理由を聞いたところ、「お金は早くもらえた方がうれしい」、「Bだと、お金がもらえないケースがあるので損」という回答でした。

しかし、これは完全に間違いです。

AとBだったら、圧倒的にBが良い保険。Aは、消費者の心理に付け込んだ悪質な金融商品だと断言します。

Aの保険は、1日目から保険金が支給されるので、一見すると良い商品に見えますよね?しかし、61日目以降は保険金が1円も出ません。

つまり、「お金がそこまでかからない短期入院には備えられるけど、お金がかかる長期入院には備えられない保険」なんです。

こんな保険、いりますか?

いりませんよね。

何度も解説している通り、保険とは貯金では対応できない高額のダメージに備えるもの。

万が一への備えを考えるなら、お金がかからない短期入院ではなく、お金がかかる長期入院に備えるべきです。

「1日目からお金がもらえてラッキー」という気持ちはよく分かるのですが、この判断は完全に間違い。

損得勘定で保険を選んでいる時点で、保険加入の判断基準が間違っていますからね。

ですから、もし医療保険で入院に備えたいのなら、できるだけ長期の保障をつけること。

最近は、「入院30日型」の保険や、入院してすぐにお金がもらえる「入院一時金」などの商品が人気ですが、そうした保険には入らないこと。入るなら、「入院無制限」になる特約を付けると良いでしょう。

一例として、メットライフ生命の「終身医療保障保険マイフレキシィ」で調べてみました。

33歳男性で、入院保障5,000円/日(60日型)をつけた場合、月額の保険料は735円。ここに「八大疾病延長入院特約」をつけてみます。これは八大疾病(ガン・糖尿病・心疾患・高血圧性疾患・脳血管疾患・肝疾患・腎疾患・膵疾患)の時に、入院保障日数が無制限になる特約です。

このケースだと、月額+250円でこのオプションをつけることができます。意外と安いですよね?

長期入院は短期入院と比べて起きる確率がはるかに少ないので、実は保険料もそれほど高くなりません。

こうした事実にしっかりと目を向けながら、自分にとって入院保障が必要かどうかを考えてみてください。

人気になっている「短期入院型」や「少額の一時金」がもらえる保険は、入る必要性が見当たりません。

勘違い⑤ 老後こそ医療保険が必要だ

「老後こそ医療保険が必要だ」という考えは、大きな勘違いです。

心理的に言えば、「医療が必要になる老後こそ保険が必要」と思うのですが、そこが落とし穴。

すでに説明した通り、保険とは「リスク分散の原理」で成り立っています。「起きる確率が低いものに、みんなでお金を出し合って支え合う」のが保険の原理原則です。

これに対し、老後は高確率で医療が必要になりますから、「みんなで一部の人を支える」という原理が破綻しています。

ですから、老後の医療保険、「終身医療保険」と言われる金融商品は、割に合わない商品だと思ってください。

もし、「それでも不安で保険に入りたい」という場合は、最低限の保障にしておきましょう。

条件が合えば、共済保険などの選択もアリです。

いずれにせよ、老後だからこそ保険で備えるという考えは、一見すると正しいようで、実は大きな間違いなのです。

若いうちに医療保険に入るべきか?

よく、「若いうちに保険に入った方が保険料は安くすむから、若いうちに入るべきだ」という人がいます。

あなたはどう思いますか?

実はこれ、専門家でも意見が真っ二つに分かれるテーマで、正解はありません。

メリットとデメリットの両方を考えて、自分の好きな選択をしてください。

若いうちに加入するメリット

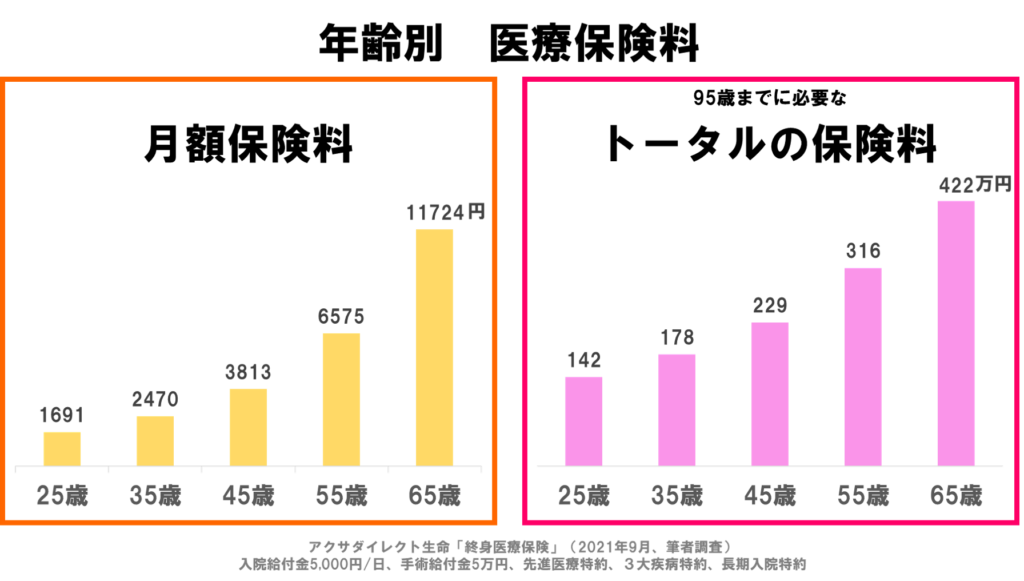

若いうちに加入するメリットは、なんといってもトータルの医療保険料が安く済むことです。

若いうちは保険料が安く、逆に高齢になるほど保険料は高くなります。

実際に「アクサダイレクト生命保険」のHPで、適当なプランで医療保険を見積もってみました。その結果、同じ保障内容でも、25歳なら月額1,691円、55歳なら月額6,575円と、3.9倍もの差がありました。

さらに、生涯で支払うトータルの保険料も比較しましょう。ここでは95歳まで生きるとし、保険料は毎月支払うものと仮定します。

25歳で加入して70年間支払うと、トータルで142万円。55歳で加入して40年間支払うと、トータルで315万円です。どうでしょうか?トータルの保険料も、若いうちに入った方が明らかにおトクなんです。

ですから、医療保険は若いうちに入った方がおトク。一番やってはいけないのは、高齢になってから保険に入ることです。

仮に65歳で同じ保険に入った場合、月額保険料はなんと11,724円!

95歳までの30年間で422万円もかかることになります。

「老後こそ保険に入りたい」と思う気持ちは分かります。ですが、老後になってから新しく保険に入るのは、やってはいけない行動なのです。

安心を買うために、いかに高いお金が必要か分かりますね。

若いうちに加入するデメリット

保険は時代の変化に弱い。

これが、若いうちに医療保険に入る最大のデメリットです。

医療は日々進歩していますから、今の保険が10年後、20年後、30年後にも良いとは限りません。

30歳で入った保険が、80歳になった時に使えるでしょうか?50年前の世界を振り返ってください。まだインターネットもない時代ですよ?そんな古い時代に作られた医療保険が、50年後の未来も活躍するなんて到底考えられません。

例えば、昔は「ガンは治らないもの」「入院するもの」というのが常識でしたが、今は「ガンは治る」「ほとんど入院しない」時代になりました。こうした変化があったので、「若い時に入っていたガン保険がほとんど使い物にならなくなり、高齢になって新しいガン保険に入り直した」なんて笑えない話が実際に山ほどあるのです。

ですから、「保険は時代に弱い」という特性を考慮し、10年くらいを目安に保険をアップデートするのも、1つの考え方です。

特に、「ガン」や「先進医療」のように、特定の病気や治療法に対する保険は、未来ではほとんど役に立たなくなるかもしれません。

ですから、「若いうちから老後のガン保険に入る」のはNGだと断言します(若いうちに若い時のガン保険に入るのはOKですよ)。保険には賞味期限があると考え、時代に合ったものに変えていくのが良いですね。

逆に、「入院保障」のようなシンプルな保障は、時代が変わっても役に立つ可能性があります。若いうちに安い入院保障をつけるのはアリかもしれません。もちろん未来は誰にも分かりませんけどね。

それでも保険加入をオススメしない理由

メリット・デメリットの両方を説明しましたが、いかがでしょうか?

「若いうちに入ると保険料が安くなるなら、今のうちに入っておこうかな…」と思った人もいるかもしれませんね。

しかし、もしあなたに「資産運用の力」があるのなら、若いうちに老後の保険に備える必要はありません。

なぜなら、保険料で支払っていた分を運用に回すことができたなら、先ほど説明したメリットを超える利益が出せるからです。

仮に、25歳から毎月1,691円を金利6%で積み立て続けると、40年間後には337万円になります。337万円は、医療費に使う貯金(=自己保険)としてキープ。もし健康で医療費がかからなければ、自由に使っていいのです。

あなたに資産運用の力があるなら、若いうちから医療保険に入る必要はありません。こちらの方が合理的です。

逆に、資産を運用する自信がないのなら、「若いうちにシンプルな入院保障だけつけておく」のは、全然OKです。こちらの方が、より確実なリスク対策ができます。

さて、あなたはどちらを選択しますか?

結局は個人の状況、ケースバイケースなので、自分にとって納得できる選択をしてくださいね。

まとめ

本記事では、医療保険の考え方について中立の立場から解説しました。

↓保険全体の理解を深めたい人は、もとの記事に戻ってくださいね。

ここまでお読みいただき、ありがとうございました。